El desarrollador China Evergrande Group realizó un pago de intereses por un bono offshore antes de que expirara un período de gracia el viernes, dijeron dos personas con conocimiento directo del asunto, evitando por poco un incumplimiento catastrófico por segunda vez en una semana.

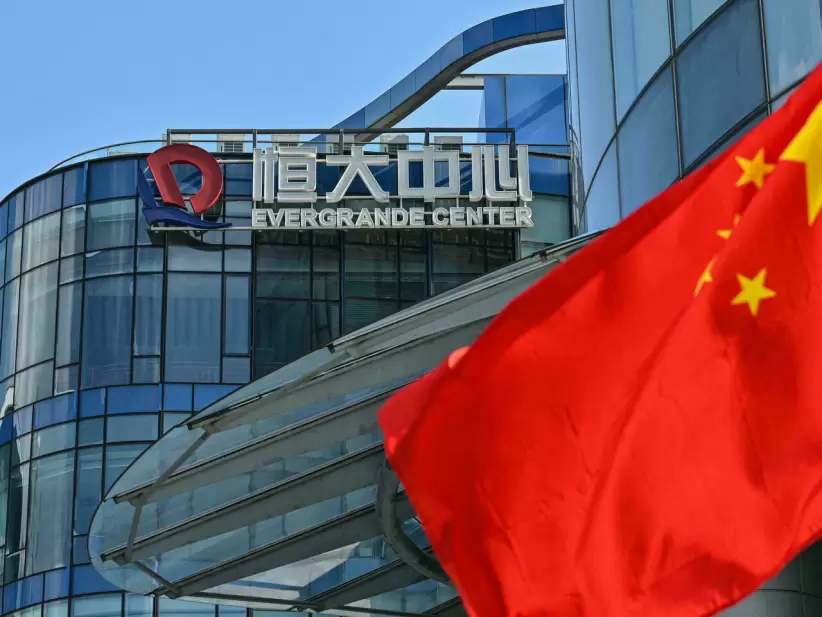

Evergrande, una vez el desarrollador más vendido de China, se tambalea por debajo de los US$ 300 mil millones en pasivos, lo que alimenta las preocupaciones sobre el impacto de su destino en la segunda economía más grande del mundo, así como en los mercados globales. Lee mas

El promotor inmobiliario, que evitó un incumplimiento la semana pasada al obtener 83,5 millones de dólares para el pago de intereses de último momento de un bono, necesitaba pagar 47,5 millones de dólares en cupones a los tenedores de bonos antes del viernes.

La falta de pago antes de la fecha límite del viernes habría provocado incumplimientos cruzados en todos los bonos por valor de 19.000 millones de dólares de la compañía en los mercados de capital internacionales, en lo que habría sido el segundo incumplimiento de deuda corporativa de mercados emergentes más grande del mundo.

Evergrande no respondió a la solicitud de comentarios de Reuters. La persona se negó a ser identificada debido a la delicadeza del asunto.

Reuters no pudo determinar la fuente de los fondos utilizados para realizar los pagos de intereses. Bloomberg News informó a principios de esta semana que las autoridades chinas habían instado al fundador de Evergrande, Hui Ka Yan, a pagar las deudas del desarrollador con su patrimonio personal.

Las acciones de Evergrande cedieron las ganancias iniciales para caer alrededor de un 0,8% a última hora de la mañana del viernes, frente a una caída del 0,3% en el índice Hang Seng (.HSI) . El índice de propiedades del continente de Hang Seng cayó aproximadamente un 0,9%, mientras que un índice de acciones A de los desarrolladores en el continente cayó un 3,6%.

Los precios de los bonos del desarrollador subieron más el viernes, con su bono de enero de 2023 del 11,5% subiendo más del 9%, y su bono de enero de 2024 del 12% subió casi un 8% en el día, mostraron datos de Duration Finance.

Eso aún los dejó negociando con descuentos de más del 75% de su valor nominal, con el bono de 2023 rindiendo casi el 190%. Un tenedor de bonos dijo que mantenía una perspectiva negativa para el desarrollador a pesar de que hizo el pago del cupón. "Solo creo que están ganando tiempo en este momento", dijo el bonista.

Evergrande no cumplió con los pagos de cupones por un total de casi US$ 280 millones en sus bonos en dólares el 23 de septiembre, el 29 de septiembre y el 11 de octubre, comenzando con períodos de gracia de 30 días para cada uno. Todavía tiene casi US$ 338 millones en otros pagos de cupones en el extranjero que vencen en noviembre y diciembre.

The New York Times informó anteriormente que el desarrollador hizo un pago de intereses, citando a una persona que habló bajo condición de anonimato. "Evergrande ha hecho todo lo posible para resolver los problemas de liquidez, pero es un poco difícil reunir suficiente capital para pagar toda la deuda", dijo Cliff Zhao, estratega jefe de China Construction Bank International en Hong Kong.

"Creo que habrá algunas negociaciones entre Evergrande y sus prestamistas, por lo que todavía es posible algún tipo de recorte. El mercado aún necesita algo de tiempo para digerir y fijar el precio".

La crisis

Los problemas de Evergrande se han multiplicado durante meses y sus menguantes recursos frente a sus enormes pasivos han acabado con el 80% de su valor, lo que ha llevado a algunos analistas a considerar que el incumplimiento en algún momento es inevitable.

Incluso cuando Evergrande obtiene fondos para realizar pagos, otros desarrolladores chinos cuyas fortunas se han visto afectadas por las preocupaciones del mercado por la crisis de la deuda de Evergrande se han deslizado hacia un incumplimiento formal.

Fantasia Holdings Group Co Ltd, Sinic Holdings (Group) Co Ltd; China Properties Group Ltd; y Modern Land (China) Co Ltd, han incumplido todos obligaciones de deuda en dólares este mes.

Otros desarrolladores con una deuda significativa en dólares han propuesto extender los vencimientos de los bonos en el extranjero o emprender una reestructuración de la deuda en una reunión con los reguladores, dijeron las fuentes.

En una reunión con desarrolladores esta semana, la Comisión Nacional de Reforma y Desarrollo (NDRC) de China y la Administración Estatal de Cambio de Divisas les dijeron a los desarrolladores que enfrentan grandes vencimientos de deuda en el extranjero que evalúen el riesgo de pago e informen las dificultades.

La NDRC también imploró a los desarrolladores que cumplan con las obligaciones de deuda en el extranjero y mantengan su reputación y el orden del mercado.

"Los incumplimientos selectivos en el mercado extraterritorial son enfáticamente inaceptables para las autoridades, y la aclaración de la NDRC de esta semana debería tranquilizar a los inversores extraterritoriales de que serán tratados de manera justa junto con los inversores locales", dijo el estratega de DBS Wei Liang Chang en una nota al cliente.

Incluso los desarrolladores que no han incumplido han visto cómo los precios de sus acciones y bonos se desplomaron. El viernes, Chinese Estates Holdings Ltd (0127.HK) dijo que registraría una pérdida agregada de HK $ 1360 millones en el año fiscal actual por la venta de todos sus bonos emitidos por su par Kaisa Group Holdings Ltd.

Las preocupaciones sobre el impacto sistémico de un incumplimiento de Evergrande han ampliado los diferenciales de la deuda en dólares de alto rendimiento chino (.MERACYC) a niveles récord, ya que los inversores exigen primas de riesgo más altas.

Las preocupaciones de los inversores también han mantenido elevado el costo de asegurar contra el incumplimiento de la deuda soberana de China. Ese costo a principios de este mes tocó su nivel más alto desde el apogeo de la pandemia en 2020.

Exposición bancaria

Fundada en Guangzhou en 1996, Evergrande personificó una era libre de préstamos y construcción. Pero ese modelo de negocio ha sido echado a pique por cientos de nuevas reglas diseñadas para frenar el frenesí de los desarrolladores y promover la vivienda asequible.

Cualquier perspectiva de la desaparición de Evergrande plantea interrogantes sobre el destino de más de 1.300 proyectos inmobiliarios que tiene en curso en unas 280 ciudades.

La exposición de los bancos a los desarrolladores también es amplia. Un documento filtrado de 2020, calificado como falso por Evergrande pero tomado en serio por los analistas, mostró que las responsabilidades del desarrollador se extendían a más de 128 bancos y más de 121 instituciones no bancarias.

*Con información de Reuters.