Tenemos que vender nuestros dividendos arriesgados ahora. Mientras el mercado está alto. El mejor momento para comprar fue octubre, cuando los inversores de vainilla estaban temerosos. El Índice de Miedo y Codicia (FGI) de la CNN había tocado fondo en 16 sobre 100, una lectura de Miedo Extremo que sólo se ve durante los pánicos bursátiles.

Mientras tanto, el bastión del pensamiento financiero básico, MarketWatch.com, informaba que el "miedo extremo" había vuelto al mercado de acciones.

Gracias por el aviso. Era un buen momento para comprar.

Mientras tanto, vos y yo, mi compañero inconformista de las finanzas, nos fijamos en Gabelli Dividend & Income Trust (GDV) como un pagador del 6,8% que iba a rebortar cuando el pánico disminuyera. Y efectivamente lo hizo: GDV rindió un 14,2%, dividendos incluidos, desde aquel debate. (¡Estamos hablando de ganancias anualizadas del 60%!)

Estas son las buenas noticias, que desgraciadamente para nuestras perspectivas para 2024 ya están en el retrovisor. Mientras les escribo hoy, ¡el FGI de la CNN cambió todo el campo emocional de Miedo Extremo a Avaricia Extrema!

Otras medidas del sentimiento son igualmente jubilosas. Lo que nos dice que es momento de vender en lugar de comprar.

¿Extraño? Tal vez. Aunque yo diría que es un regalo. Para aquellos de nosotros con dividendos en nuestros libros, este es un buen momento para vender alto.

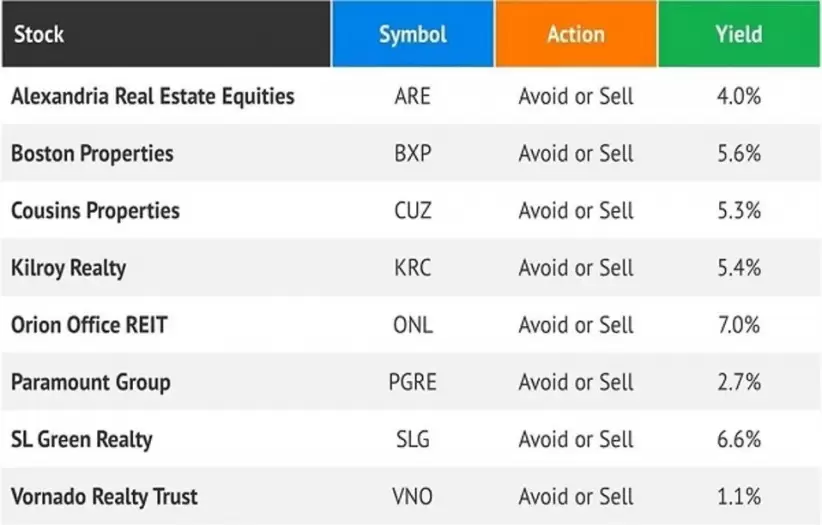

Vamos a empezar por los retropropietarios, los REIT (fondos de inversión inmobiliaria) de oficinas. Pasaron casi cuatro años desde que se disparó el "trabajo desde casa" en 2020, y los trabajadores de la información siguen siendo alérgicos a sus desplazamientos.

Estas acciones subieron con fuerza últimamente, pero sus fundamentales no mejoraron. El catalizador de este repunte fue la caída del rendimiento del Tesoro a 10 años, que se desplomó más de 100 puntos básicos desde la narrativa del miedo a la "inflación eterna" de octubre.

Pensamos que el pánico se había desbordado. Así fue, y la creciente ola de codicia levantó todos los barcos de los REIT. Los que queden en la fiesta de la oficina deberían plantearse abandonar el barco acá:

Los lectores atentos del Contrarian Income Report van a observar que no incluí a Net Lease Office Properties (NLOP) en la lista. NLOP se escindió de W.P. Carey (WPC) el 2 de noviembre y, por regla general, somos lentos a la hora de vender escisiones. Suelen tener precios atractivos porque, bueno, ¿Qué padre quiere sentirse avergonzado por los malos resultados públicos de un hijo?

No hay acciones malas, sólo precios malos. NLOP puede tener un precio atractivo en un sector que plantea desafíos.

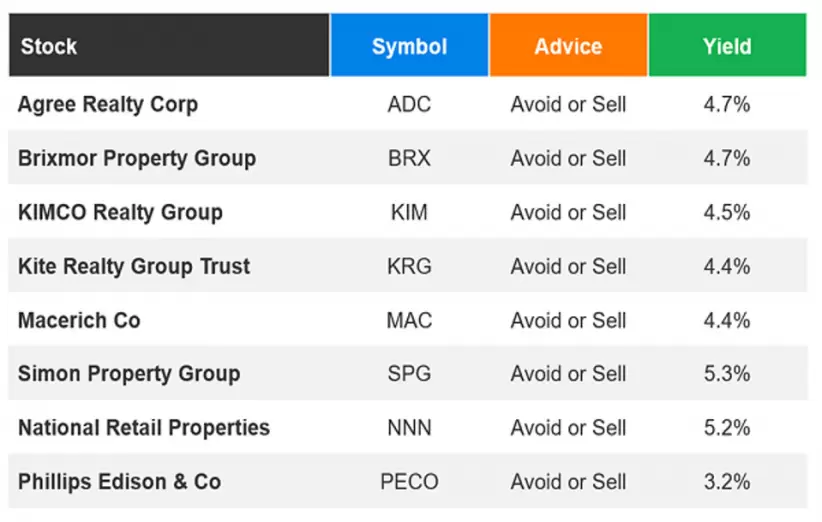

No recomendaremos ningún REIT minorista en CIR a corto plazo. Sus negocios se ven permanentemente perjudicados por la comodidad del comercio electrónico. (¿Cuántas de sus compras navideñas hizo en persona frente a las que hizo online? Exactamente).

El repunte de los bonos levantó a estos dinosaurios arrendadores minoristas. Tomá el regalo:

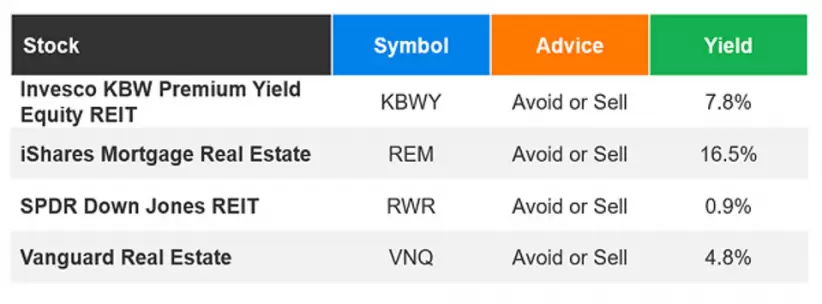

Con estas minas terrestres sobrevaloradas en el sector REIT, no es momento de poseer un ETF. El conocido Vanguard Real Estate (VNQ VNQ -2,4%) posee 163 acciones. Buena suerte con ese juego de ruleta rusa.

Hace tres meses, estaba bien taparse la nariz y comprar VNQ. O cerrar los ojos y lanzar un dardo a sus 163 participaciones, ¡Y comprar la diana! El ETF iba a rebotar porque las tasas estaban a punto de desplomarse.

Adelantándonos hasta hoy, todos los inversores de a pie creen que las tasas van a seguir bajando en 2024. Lo que me da que pensar. Estos ETFs devolverán parte de sus recientes ganancias si las tasas suben de nuevo, un movimiento que "sorprenderá" a los inversores comunes:

El mundo financiero tiene el don de sorprender a la gente corriente. Al comenzar el nuevo año, todo el mundo está convencido de que las tasas más bajas y las acciones más altas continuarán. Tenga cuidado y no tema vender caro.

*Con información de Forbes US