Hoy vamos a hablar de cinco dividendos mensuales con rentabilidades entre el 7,3% y el 16,7%. Pero tengamos cuidado: los participantes en el mercado están mostrando signos de codicia en estos momentos. Las acciones con dividendos mensuales pueden ayudar a asentar una cartera mareada. En primer lugar, pagan cada 30 días. ¡Qué concepto! Sus pagos se alinean con nuestras facturas. Brillante.

Los pagos trimestrales no son tan agradables. Veamos una cartera de 500.000 dólares dividida a partes iguales entre un grupo de cinco megacapitales que pagan dividendos. Se trata de un conjunto de valores muy populares que se encuentran entre los 10 o 20 primeros valores de casi todos los fondos de gran capitalización y, a pesar de ello, ofrecen una rentabilidad francamente miserable, por debajo del 1%.

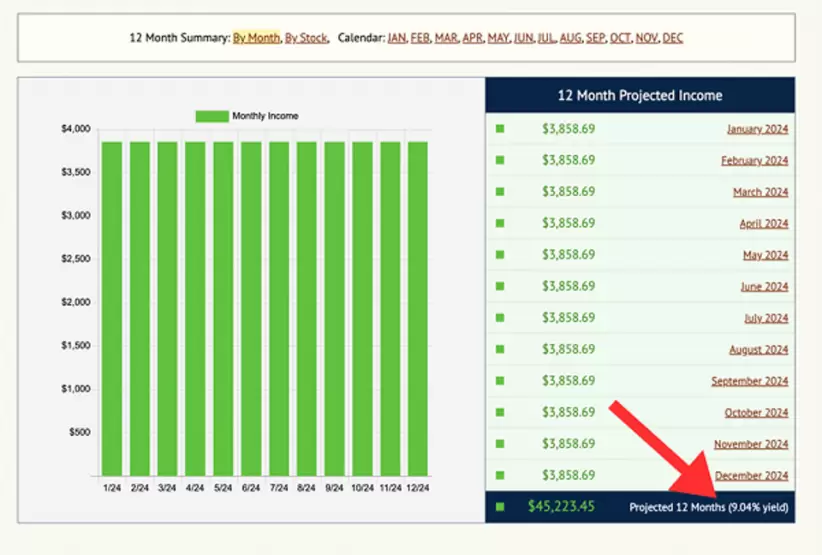

A continuación, vamos a observar lo que pasa cuando invertimos la misma cantidad en el paquete de cinco dividendos mensuales que analizaré hoy (que promedian más del 9% entre ellos, ¡Y eso antes de incluir cualquier dividendo especial!)

Pero no debemos comprar indiscriminadamente, aunque tengamos un sueldo mensual y aunque ese sueldo mensual sea 3 veces, 4 veces o incluso 5 veces lo que ofrece el mercado. Queremos asegurarnos de que compramos al precio adecuado. De lo contrario, estamos sacrificando la ventaja y obteniendo potencialmente menos rendimiento del que podríamos obtener siendo pacientes.

A continuación, echemos un vistazo a algunos candidatos que pagan dividendos mensuales y veamos si este mercado exagerado nos dejó algún valor.

EPR Properties (EPR)

Rentabilidad por dividendo: 7,3%.

Empezaremos con EPR Properties (EPR), de la que me complace informar que es la que ofrece el rendimiento más bajo de esta lista, con más de un 7%.

EPR Properties es un fondo de inversión inmobiliaria (REIT) "experiencial" que no se centra en consumir, sino en hacer. Los casi 360 locales del REIT, con más de 200 inquilinos en 44 estados y Canadá, abarcan casi todos los tipos de entretenimiento que se puedan desear: los teatros (39% del "EBITDAre" o EBITDA inmobiliario) y los locales de ocio y restauración (24%) hacen la mayor parte de las propiedades, pero EPR cuenta con todo tipo de establecimientos, desde estaciones de esquí y gimnasios hasta casinos y museos.

EPR también tiene un componente educativo, con un 7% del EBITDAre procedente de propiedades relacionadas con la educación infantil y las escuelas privadas.

EPR fue una especie de favorito en el ámbito de los REIT durante años, aumentando rutinariamente su dividendo mensual, justo hasta que fue víctima de la sierra COVID. EPR suspendió rápidamente su pago en la primavera de 2020, y luego lo reanudó a finales de 2021 a alrededor del 65% de sus niveles pre-COVID. Desde entonces, sólo lo aumentó una vez, a principios de 2022.

Es comprensible que el EPR haya mantenido una postura prudente. Aunque el fin de los cierres fue positivo en general para sus propiedades, los cines tardaron en recuperarse, y las recientes huelgas de Hollywood causaron aún más turbulencias en el negocio. De hecho, el verano pasado, EPR anunció un amplio acuerdo de reestructuración con Regal Cinemas para 41 de las 57 propiedades arrendadas a la empresa de cines, acuerdo en el que también se anunciaron planes para reducir el número de salas.

Se trata de un REIT picado de viruelas, que todavía necesita cines para seguir recuperándose, con o sin reducción de la huella. Pero se podría hacer un argumento en el frente del valor. El dividendo de más del 7% de EPR ocupa menos del 70% de los fondos de operaciones ajustados (AFFO), y las acciones cotizan a sólo 9 veces las estimaciones de AFFO para el próximo año.

Ellington Financial (EFC)

Rentabilidad por dividendo: 13,9

Normalmente se puede obtener mucho más rendimiento de los fondos de inversión inmobiliaria hipotecaria (mREIT), y ese es definitivamente el caso de Ellington Financial (EFC) y su rendimiento de casi el 14%.

Ellington Financial invierte en una amplia variedad de "papel" inmobiliario, incluidos préstamos hipotecarios residenciales, valores respaldados por hipotecas residenciales (RMBS) de agencia y de no agencia, valores respaldados por hipotecas comerciales (CMBS), préstamos al consumo e incluso inversiones de deuda y capital en originadores de préstamos.

La última década fue brutal para los mREITs; el aumento de las tasas hipotecarias significa que los nuevos préstamos pagan más, lo que reduce el valor de los préstamos existentes. Esto dio lugar a un triste historial de dividendos para EFC, que redujo el pago en varias ocasiones.

El factor que complica la situación -posiblemente para mejor- es la fusión recientemente completada con el también REIT hipotecario Arlington Asset Investment AI -0,2% Corp, que añadirá escala a las operaciones existentes de EFC. Ellington mantuvo el nivel de dividendos inmediatamente después del cierre; los próximos informes de beneficios nos darán una mejor idea de la cobertura de dividendos.

Si el aumento de beneficios de Arlington es igual o mejor de lo esperado, el generoso dividendo de EFC debería estar en mejor forma y, además, las acciones estarían posicionadas para el crecimiento.

Gladstone Investment Corporation (GAIN)

Rentabilidad por dividendo: 16,7%*.

Otro lugar donde buscar altos rendimientos es entre las empresas de desarrollo empresarial (BDC). Recordá: las BDC permiten al ciudadano de a pie invertir como un inversor de capital de riesgo, proporcionando una exposición diversificada a las pequeñas empresas a través de acciones ordinarias que puede comprar en una agencia de valores.

Una BDC destacada es Gladstone Investment Corporation (GAIN), de la familia Gladstone de vehículos de inversión pública, que también incluye Gladstone Commercial (GOOD), Gladstone Capital Corporation (GLAD) y Gladstone Land Corporation (LAND).

GAIN ofrece tanto inversiones de deuda como de capital, aunque se inclina por las primeras. Las empresas de la cartera de Target tienen entre 4 y 15 millones de dólares de EBITDA, modelos de negocio probados, flujos de caja predecibles y estables, beneficios constantes y un riesgo tecnológico o de mercado mínimo.

Gladstone Investment viene de un trimestre decente en el que su valor liquidativo (NAV) mejoró un 5% interanual. También cuenta con un apalancamiento de balance por debajo de la media, lo que sería valioso en cualquier tipo de recesión.

A los inversores en rentas les encantará la dedicación de Gladstone a reducir hasta el último céntimo de dividendo de sus beneficios. El dividendo de casi el 17% refleja tanto un buen pago regular que ronda el 6,6% en la actualidad, como dividendos especiales excepcionales: Gladstone hizo cuatro pagos especiales en los últimos cuatro trimestres, combinando otros 10,1 puntos porcentuales de rendimiento.

Sin embargo, el precio podría ser mejor, ya que las acciones de GAIN cotizan actualmente un 3% por encima del valor liquidativo.

Calamos Strategic Total Return (CSQ)

Rendimiento de distribución: 8,1%.

Los fondos cerrados (CEFs) son una pequeña fracción del mercado de fondos de inversión, sus activos son casi nada en comparación con los fondos de inversión y ETFs. Pero pueden ofrecer dividendos que cambian la vida y empequeñecen a sus hermanos mayores.

Entre los CEF, Calamos Strategic Total Return (CSQ) ofrece un modesto rendimiento de "sólo" el 8%. Pero es un buen botín para lo que en realidad se reduce a un fondo de asignación.

Se espera que la gestión de CSQ invierta al menos el 50% de los activos en renta variable, con el resto invertido en diversos instrumentos de deuda "considerados beneficiosos durante periodos de alta volatilidad". Ahora mismo, sin embargo, la división es 66% acciones/34% deuda.

CSQ también tiene como objetivo proporcionar distribuciones mensuales consistentes, que aumentaron cuatro veces desde 2011 - una desviación bienvenida de muchos CEFs que sólo lograron mantenerlos nivelados o incluso tuvieron que retroceder.

Es importante destacar que este CEF utiliza una generosa cantidad de apalancamiento (actualmente por encima del 30%) para exprimir su rendimiento. Lo cual tiene sentido. Resulta difícil imaginar que una cartera con valores de primer orden como Microsoft, Apple y Amazon genere unos beneficios superiores al 8%.

El rendimiento en la última década o así es en realidad muy cerca del S&P 500, sólo que está proporcionando un porcentaje mucho mayor de ese rendimiento a través de sus distribuciones mensuales.

Todavía se puede comprar CSQ con descuento, aunque no mucho. El fondo suele cotizar fraccionadamente por debajo del valor liquidativo, y ahora mismo ese ajuste es ligeramente mayor, en torno al 2%.

PIMCO Corporate & Income Opportunity Fund (PTY)

Rendimiento de distribución: 10,4%.

Puede superar los dos dígitos con el fondo centrado en la deuda PIMCO Corporate & Income Opportunity Fund (PTY), que invierte en una variedad de deuda. Actualmente, la deuda basura ocupa el 30% de los activos, seguida de los bonos de mercados desarrollados no denominados en USD (16%), las hipotecas (15%), las empresas con grado de inversión (9%) y la deuda de mercados emergentes (8%), mientras que el resto de los activos se distribuye entre otros tipos de deuda.

Además de aprovechar la deuda con mayores rendimientos, el apalancamiento de la deuda de casi el 25% ayuda a reducir más ganancias e ingresos de las participaciones de PTY.

Y como estrategia, es mejor que un simple índice de bonos.

Sin embargo, como ya dije antes, compadezco al tonto que compre PTY.

*Con información de Forbes US