Creo que esta semana la gente corriente me preguntó todos los días si estoy operando con NVIDIA (NVDA).

Tenga cuidado ahí fuera, compañero contrarian.

Es posible que se produzca un fuerte retroceso. Algo tiene que sacudir la espuma de este mercado. Cuando eso pase, los inversores van a buscar acciones con altos ingresos y baja volatilidad. Hoy vamos a resaltar seis que suben hasta el 8,6%.

El secreto es la beta, una medida de la volatilidad de una inversión frente a un índice de referencia. Por ejemplo, normalmente el S&P 500.

Si una acción tiene una beta de 1, significa que es tan volátil como "el mercado".

Pero si una acción tiene una beta de 0,5, significa que sólo es la mitad de volátil que el S&P 500. Lo que significa que si el mercado cayera un 20%, sólo perderíamos un 10%.

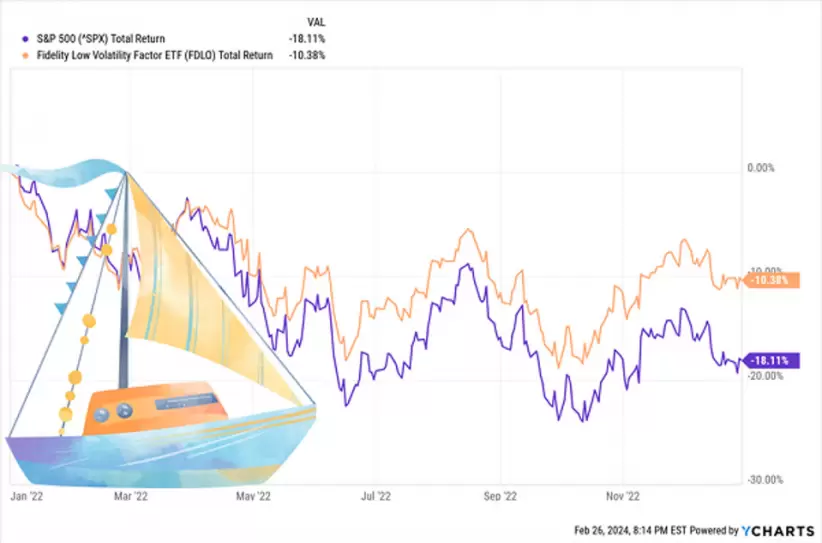

Como era de esperar, las acciones de beta baja tienden a ser más útiles durante las fases bajistas. Basta con echar un vistazo a este gráfico de 2022, cuando el mercado perdió casi un 20% - un popular ETF de baja volatilidad lo hizo mucho, mucho mejor.

Queremos identificar las mejores acciones de baja volatilidad. Estas empresas pueden ayudarnos a maximizar nuestra rentabilidad durante las fases bajistas, gracias a unos precios de las acciones más estables y unos dividendos más elevados que aumentan nuestros beneficios.

Empecemos analizando seis acciones con dividendos de baja beta que actualmente ofrecen entre 3 y 6 veces la rentabilidad del mercado en general. Pero recuerde: Queremos algo más que rentabilidad. También queremos mantener nuestros dividendos y principales intactos.

Telephone and Data Systems (TDS, rendimiento del 5,1%)

Es un recordatorio útil de que la beta no siempre cuenta toda la historia, y que tenemos que estar atentos, incluso cuando se trata de acciones supuestamente tranquilas.

Telephone and Data Systems es una empresa de telecomunicaciones que ofrece cable inalámbrico, banda ancha, televisión y otros productos y servicios a unos 6 millones de clientes en todo el país a través de varias marcas, como TDS, OneNeck y UScellular.

TDS posee una participación del 83% en la matriz de UScellular, United States Cellular (USM), y esa participación disparó las acciones a principios de agosto, cuando TDS y USM anunciaron que estaban estudiando "alternativas estratégicas para UScellular". (Traducción: "buscando escindirla o venderla").

Un poco más tarde, en agosto, dije que sería una oportunidad interesante si TDS estuviera creciendo, pero dado que las acciones se habían más que duplicado y que la operación reduciría significativamente el negocio, parecía que no había mucho más jugo que extraer de esta naranja.

A mediados de febrero: No se había cerrado el acuerdo y, gracias a un cargo por deterioro del fondo de comercio, lo que habría sido una pérdida neta de 58 millones de dólares para todo el año 2023 se convirtió en una bola de nieve de 569 millones de dólares de números rojos. Las acciones de TDS cayeron un 20% en un día.

A continuación, vamos a ver al gráfico de TDS. Una beta a 5 años de 0,87 nos dice que las acciones fueron menos volátiles que el mercado... pero se dirigieron en la dirección equivocada. Y una beta a un año de -0,42 indicaría que TDS es menos volátil que el mercado (pero en la dirección opuesta). Sin embargo, es evidente que fue extremadamente volátil.

En otras palabras, TDS podría ser estadísticamente de baja volatilidad, pero en realidad, es cualquier cosa menos eso. La posibilidad de un acuerdo -o de decidirlo, tras una revisión estratégica- significa que hay al menos un movimiento gigante más en el futuro de TDS. En cualquier caso, queremos buscar en otra parte acciones que puedan proporcionar un rendimiento más suave (y mejor).

DT Midstream (DTM, rendimiento del 5,2%)

Es un proveedor de gasoductos, almacenamiento y recogida de gas natural que se seccionó hace sólo tres años. Se separó de DTE Energy (DTE) en julio de 2021, y a pesar del negocio (infraestructura energética), no es una sociedad limitada maestra (MLP) - es una acción regular que produce dividendos regulares.

Y dividendos más altos. El pago comenzó en 60 céntimos trimestrales, y desde entonces fue subiendo cada año, incluso en 2024, hasta los 74 céntimos actuales, un 23% más en tres años.

DTM tiene una beta a un año de 0,72 y a cinco años de 0,75. Así que, básicamente, durante su vida en bolsa, las acciones fueron aproximadamente una cuarta parte menos volátiles que el mercado en general. Dada la corta historia de DTM en bolsa, tendremos que tomar esto con pinzas, aunque sean pequeñas.

Aun así, hay muchas cosas que nos gustan. DTM dio sorpresas de beneficios al alza desde su escisión y, junto con su sólido informe de 2023, la empresa energética elevó recientemente sus previsiones de EBITDA para 2024 y 2025. Además, la naturaleza de la infraestructura energética sugiere que DTM debería al menos seguir siendo menos volátil que otras empresas de E&P más dependientes del precio.

Chord Energy (CHRD, rendimiento del 6,3%)

Una posible excepción es Chord Energy (CHRD, rendimiento del 6,3%), un productor independiente de petróleo y gas que opera en la cuenca Williston de Big Sky. Es un nombre de E&P que está en alza, en parte gracias a una fusión con Canada E&P Enerplus (ERF) que va a crear una energía combinada por valor de unos 11.000 millones de dólares de capitalización bursátil. Cabe destacar que Chord hereda de Enerplus los activos de alta calidad de Bakken Shale.

Otras cosas que gustan de Chord Un equipo directivo cuyos incentivos están fuertemente ligados a la rentabilidad, así como una estabilidad relativa para una E&P: una beta a cinco años de 0,93 y una beta a un año de 0,65. Esta última cubre el periodo en el que Chord se convirtió en una de las empresas más rentables del mundo. Este último cubre un periodo en el que Chord superó al mercado en general en más de 20 puntos porcentuales.

Cabe señalar, no obstante, que Chord tiene una retribución fija más variable; la más reciente, 3,25 dólares por acción en total (1,25 dólares en regulares, 2,00 dólares por acción en extras), pero fue tan baja como 1,35 dólares por acción en total durante el pasado año. La buena noticia es que los dividendos fijos más variables son excelentes para garantizar la seguridad de los dividendos, pero estamos obteniendo lo contrario de la estabilidad de los dividendos.

National Presto Industries (NPK, 5,7%)

Es uno de los principales nombres en pequeños electrodomésticos de cocina, con gofreras, selladoras al vacío, planchas eléctricas, cafeteras, freidoras de aire, ollas de cocción lenta, palomiteras y mucho, mucho más.

Pero lo que ayuda a NPK a mantener la calma y la serenidad -tiene betas a uno y cinco años extremadamente bajas, de 0,35 y 0,63, respectivamente- es su diversificado conjunto de negocios.

Además de pequeños electrodomésticos, también tiene una división de seguridad que incluye extintores y detectores de monóxido de carbono, e incluso una división de defensa que produce munición, vainas de cartuchos y piezas metálicas de precisión para defensa y aeroespacial, principalmente a través de contratos del Departamento de Defensa.

Acá hay calidad, pero es un poco cara según muchos parámetros. Y al igual que Chord, tenemos un programa de dividendos menos que ideal. Aunque NPK rinde casi un 6%, sólo paga dividendos anuales ordinarios y extraordinarios, y esas cantidades suben y bajan cada año. Así que, de nuevo, no estamos asegurando la estabilidad de dividendos que necesitamos en la jubilación.

Verizon (VZ, 6,7% de rentabilidad)

Es la definición de una acción de telecomunicaciones aletargada, con unas betas a uno y cinco años de 0,48 y 0,40, respectivamente.

Por supuesto, Verizon está aletargada porque sus perspectivas de crecimiento son entre escasas e inexistentes. Últimamente, la empresa se vio obligada a jugar el juego de las tarifas más bajas con sus competidores AT&T (T) y T-Mobile (TMUS), bajando los precios de los planes de datos ilimitados.

Como resultado, se prevé que los beneficios de Verizon caigan alrededor de un 3% este año. Y aunque los profesionales prevén un repunte en 2025, todavía a niveles inferiores a la rentabilidad de 2023.

En otras palabras: Verizon podría muy bien no hacer nada más que pisar el agua durante al menos dos años.

Supongo que se podría recurrir al elevado dividendo de Verizon, pero también está luchando por mantenerse a flote. La última subida de Verizon fue de apenas un 3%, lo que no le permite seguir el ritmo de la inflación.

Este es un caso en el que "seguro" realmente significa "ahogándose lentamente".

Omega Healthcare Investors (OHI, 8,6%)

Es un fondo de inversión inmobiliaria (REIT) de triple arrendamiento neto que ofrece soluciones de financiación y capital a socios operativos de los sectores de centros de enfermería especializada y residencias asistidas.

Mientras que los REIT hace tiempo que recuperaron (y volvieron a perder) sus máximos de COVID, el rebote de Omega fue más lento y se produjo a partir de un fondo mucho más profundo. Al igual que el resto de su sector, OHI sufrió un duro golpe durante la pandemia debido a la enorme repercusión de la COVID en los asilos de ancianos y las residencias asistidas.

Desde entonces, Omega se recuperó, aunque de forma bastante irregular.

Hay muchas razones para el optimismo, sobre todo las recientes mejoras en la ocupación y la cobertura de los alquileres. OHI no está terriblemente apalancada y su balance parece saludable. También es bastante estable, incluido el rendimiento de la era COVID: su beta a cinco años es de 0,87.

Pero por cada punto positivo, parece haber un punto negativo de algún tipo. Los fondos disponibles para distribución (FAD) del cuarto trimestre volvieron a caer por debajo de su desembolso trimestral, que lleva años estancado. Todavía está trabajando en la reestructuración de un acuerdo con LaVie Care Centers, que sube una parte decente del negocio de OHI. Y las previsiones de fondos de operaciones ajustados (FFO) para 2024 publicadas recientemente implican un ligero desplome con respecto a 2023.

*Con informacion de Forbes US