Poco antes del colapso catastrófico de su intercambio de criptomonedas FTX, Sam Bankman-Fried les dijo a todos lo que estaba haciendo. Les habló de su apetito por el riesgo. Les dijo que algunos intercambios de criptomonedas eran "secretamente insolventes". El año pasado, cuando declaró que su patrimonio neto se estimaba en $ 10 mil millones, dijo que estaba en activos "en su mayoría ilíquidos". Incluso cuando Matt Levine de Bloomberg sugirió que estaba en el "negocio Ponzi" durante una entrevista en abril, Bankman-Fried no estuvo en desacuerdo. "Creo que es una respuesta bastante razonable", dijo.

Que se dirigía a la calamidad era inevitable. Pero con el ecosistema de exageración y asombro construido a su alrededor, pocos escucharon lo que realmente estaba diciendo. Empleados, clientes e inversores por igual vieron los signos de dólar acuñados por sus creadores de mercado criptográfico, incluido FTX, lo que dejó pocas razones para creer lo que Bankman-Fried había estado diciendo todo el tiempo.

}El destacado patrocinador de FTX, Sequoia Capital, también quedó atrapado en la atracción gravitacional, publicando un himno ahora eliminado de 14,000 palabras a Bankman-Fried que lo comparaba con el protagonista ficticio Jay Gatsby. ("¿Es crypto el nuevo jazz?", se preguntó el autor, aparentemente sin considerar que el titular Gatsby ganó su fortuna a través del crimen). Esta semana, Sequoia redujo su inversión de US$ 213 millones en FTX a US$ 0.

"Sam Bankman-Fried era el diablo disfrazado de nerd", dijo un director de BlockFi cuyo futuro ahora es incierto gracias a un acuerdo ahora desaparecido con FTX que podría haber aliviado los problemas de liquidez del criptoprestamista después de declararse en bancarrota en octubre.

Después de una semana en la que FTX admitió una crisis de liquidez el lunes y solicitó la protección por bancarrota del Capítulo 11 el viernes, la catástrofe que se desarrolla ha enviado un tsunami a través del criptomercado, provocando el colapso de más de 100 empresas afiliadas, plataformas de préstamos e intercambios. una vez vistos como proveedores de infraestructura inquebrantables para la industria.

“Sam dirigía la tienda, Sam dirigía todo, todos confiábamos en él y le creíamos. Fue una dictadura, en el buen sentido, una dictadura benevolente”.

No es así como se suponía que debía ser, según la leyenda que había sido construida alrededor de Bankman-Fried por legiones de fanáticos de las criptomonedas, incluidos los capitalistas de riesgo de Silicon Valley de renombre, que lo elogiaron incluso cuando no lograron asegurarse de que su el negocio era legítimo.

Según el mito, antes de la edad de treinta años, Bankman-Fried se convirtió en una de las personas más ricas del mundo al construir el segundo intercambio de criptomonedas más grande, FTX, así como su brazo estadounidense, FTX.US, al mismo tiempo que dirigía Alameda Research, su empresa comercial aparentemente lucrativa.

Su mística se vio reforzada por su adopción de filosofías como el altruismo efectivo, lo que agregó un peso moral a su despiadada forma de ganar dinero. La rara fachada de un multimillonario bienhechor se mantuvo gracias a los generosos gastos en marketing con equipos deportivos profesionales y donaciones a organizaciones benéficas, bajo la apariencia de altruismo efectivo, y un abrazo inusualmente cálido de los legisladores de Washington, con grandes sumas de donaciones políticas y llamadas . por más regulación de una industria que él ayudó a construir. En el camino, recaudó más de US$ 2 mil millones de inversionistas como Sequoia, NEA y Lightspeed Venture Partners, varios de los cuales ahora están registrando pérdidas de nueve cifras en sus balances.

Pero detrás de la cortina había un hombre que supervisaba una fuerza laboral que creía (o al menos fingía) en la misión de Bankman-Fried de acumular dinero para regalarlo, pero sabía poco de las maquinaciones de alto nivel que llevaron a la caída. de su imperio esta semana.

Si bien el líder de las criptomonedas le dijo al Congreso que la industria necesitaba "divulgación y transparencia", sus secretos se mantuvieron de cerca dentro de un círculo de amigos que, según se informa, se juntaban en fiestas y salían juntos , lo que dejaba a los ejecutivos de alto nivel de la compañía en la oscuridad sobre las finanzas de FTX.

Mientras tanto, los empleados y clientes de FTX que se tambalean por el colapso abrupto y total del intercambio exigen respuestas. “Todo el trabajo de nuestra vida se ha evaporado”, dijo a Forbes un empleado actual de FTX. “Mucha gente está tratando de entender cómo sucedió esto”.

Bankman-Fried, FTX y Alameda Research no respondieron a las solicitudes de comentarios.

Era 2017 cuando Bankman-Fried comenzó a incursionar en el comercio de las criptomonedas. Con una mata de cabello salvaje que completaba su aspecto de jugador desaliñado, acababa de dejar su trabajo como comerciante cuantitativo en Jane Street y vio una oportunidad en su nuevo pasatiempo: el precio de Bitcoin se valoraba de manera diferente en los intercambios en todo el mundo. Si podía comprar barato y luego vender caro en otra región del mundo, se dio cuenta de que podía construir un piso de negociación en torno al arbitraje de Bitcoin.

Lanzó Alameda Research con alrededor de 15 empleados y comerciantes, trayendo colegas de Jane Street, como Caroline Ellison, y otros como Nishad Singh, a quien había conocido a través del Centro para el Altruismo Efectivo, un grupo de pensadores y luminarias que prometen donar mucho de su riqueza y con quien Bankman-Fried se había enredado. “Cuando nos unimos, su objetivo era ganar mil millones de dólares”, dijo a Forbes uno de los primeros empleados de Alameda . “Los comerciantes de Alameda realmente estaban en deuda con lo que estaba haciendo SBF: él era el comerciante principal, ellos eran los soldados de infantería”.

Desde el principio, “Sam quería tomar decisiones más arriesgadas que las que querían tomar los demás”, dijo otro de los primeros empleados de Alameda. Específicamente, rechazó los esfuerzos de algunos para frenar los esfuerzos comerciales riesgosos y pasó por alto los desafíos de extraer capital de los intercambios turbios. “Sam dirigía la tienda, Sam dirigía todo, todos confiábamos en él y le creíamos”, dijo uno de los primeros empleados de Alameda que trabajó con Sam y su círculo cercano. “Fue una dictadura, en el buen sentido, una dictadura benevolente”.

Bankman-Fried estaba mirando más allá del arbitraje de Bitcoin cuando se acercó a Binance en 2019 con la idea de lanzar una mesa de negociación de futuros, según ex empleados de Alameda. Binance no estaba interesado, pero el CEO de la compañía, Changpeng "CZ" Zhao, aceptó unirse a una ronda de financiación inicial para que Bankman-Fried lanzara su propio intercambio, FTX. “A partir de ese momento, fue como, bueno, espera, ¿somos un intercambio o una empresa comercial”, dijo a Forbes un ex empleado de Alameda . “No pudieron dividir al bebé: la dependencia de FTX en Alameda siempre fue el núcleo”.

“La gente de FTX no entendía lo que estaba pasando en Alameda”.

Bankman-Fried pudo haber mantenido a sus amigos cerca , pero mantuvo a su equipo de gestión e inversores sin idea. Incluso los ejecutivos de alto nivel de FTX y FTX.US carecían de acceso a información financiera crucial sobre las empresas, a excepción de un pequeño grupo de fundadores y personas con información privilegiada. "En términos financieros, reconozco que tengo muy poca transparencia y que no es posible hacer más sin la cooperación total de los fundadores", Ryne Miller, consejero general de FTX, publicó en Slack el jueves antes de que se eliminara su mensaje y Slack de la empresa se hiciera privado. Miller no respondió a una solicitud de comentarios. Pero otros se hicieron eco de sus comentarios.

“La gente de FTX no entendía lo que estaba sucediendo en Alameda”, dijo a Forbes un ex empleado de FTX , describiendo a este grupo privilegiado como “una especie de pequeña camarilla. Solo un montón de niños degenerados al final del día”.

El colapso también ha puesto de relieve la falta de diligencia de inversionistas como Temasek y Tiger Global para garantizar controles financieros apropiados: ninguno estaba en el directorio de FTX. Un inversionista le dijo a Forbes que solo tenían acceso a los balances de FTX como parte de la diligencia debida, que "parecía estar bien". El inversionista dijo que no tenía visibilidad de las operaciones de Alameda, pero no vio señales de alerta porque vieron grandes sumas de tokens moviéndose entre las dos empresas "todo el tiempo".

Ahora, a medida que las agencias del gobierno de EE . UU. descienden sobre Bankman-Fried y sus empresas, un séquito de inversionistas y ejecutivos asociados han comenzado a eliminarse de Internet. La semana pasada, el cofundador de FTX y CTO Gary Wang, el director de regulación Dan Friedberg y la COO Constance Wang eliminaron sus páginas de LinkedIn por razones no declaradas. Kyle Samani, una vez partidario vocal de Bankman-Fried y actual socio gerente de Multicoin Capital, que tenía el 10% de los activos de su fondo bajo administración atrapados en el intercambio , eliminó silenciosamente los tweets sobre el CEO luego de su ruina.

“Utilizó dinero que no existe para comprar cosas. Es horrible”.

FTX parecía ser un éxito rotundo, una imagen que se construyó junto con la de Bankman-Fried, con portadas de revistas, incluida Forbes , que defendían su ascenso. En menos de dos años, recaudó $2 mil millones. Durante una reunión de lanzamiento sobre Zoom con Sequoia, los socios de la firma adularon a Bankman-Fried. “ME ENCANTA ESTE FUNDADOR”, escribió uno en un cuadro de chat durante la reunión. En julio de 2021, Sequoia se unió a Softbank y otros inversores en la ronda de financiación de la serie B de $ 900 millones de FTX. Meses después, tras otra ronda de financiación, los inversores valoraron FTX en 32.000 millones de dólares. Según un informe de The Information , Sequoia también participó en el arreglo inusual de aceptar cientos de millones de dólares de Bankman-Fried, como un LP en uno de sus fondos.

Las generosas donaciones a organizaciones benéficas, sin fines de lucro y patrocinios deportivos cristalizaron aún más el mito en torno a Bankman-Fried. Por un trato, prometió US$ 17,5 millones a UC Berkeley en criptomoneda por los derechos de nombre de su estadio. Dio US$ 10 millones reportados para una asociación con los Golden State Warriors, pegando carteles de FTX en todo el estadio de San Francisco del equipo. Luego firmó un contrato de 19 años para cambiar el nombre de la cancha local del Miami Heat FTX Arena. (UC Berkeley llamó a FTX "un gran socio para Cal Athletics", pero dijo que está monitoreando la situación y "determinará los próximos pasos si se justifican". Los Golden State Warriors dijeron que "no tienen noticias para compartir" con respecto a la asociación FTX El Miami Heat dijo el viernes que están buscando un nuevo socio de derechos de nombre).

Bankman-Fried también emergió como un jugador importante en Washington, al frente de los legisladores y convirtiéndose en un importante donante. Junto con dos de sus diputados, entregó casi US$ 69 millones a políticos y PAC antes de las elecciones de mitad de período, se codeó con legisladores como la representante Maxine Waters y fue partidario de un proyecto de ley presentado por los senadores Cynthia Lummis, de Wyoming, y Kirsten Gilibrand, de Nueva York. “Mi donación ha sido bipartidista y mi objetivo es ayudar a apoyar a los grandes formuladores de políticas”, dijo a Forbes el mes pasado.

En el camino, el equipo inicial de Alameda de Bankman-Fried se mantuvo cerca. En julio de 2021, cuando Fried renunció como director ejecutivo de Alameda para centrarse en FTX, su supuesta pareja romántica intermitente y compañero de trabajo, Ellison, fue nombrada codirectora ejecutiva de Alameda junto con Sam Trabucco. Cuando establecieron su sede en las Bahamas, también parecían divertirse. “Estoy tratando de pensar en una operación en la que he perdido una tonelada de dinero”, dijo, antes de estallar en risitas. "Bueno, no sé, probablemente no quiero entrar en detalles demasiado con eso".

“Estás como, bueno, estoy en el negocio de Ponzi y es bastante bueno”.

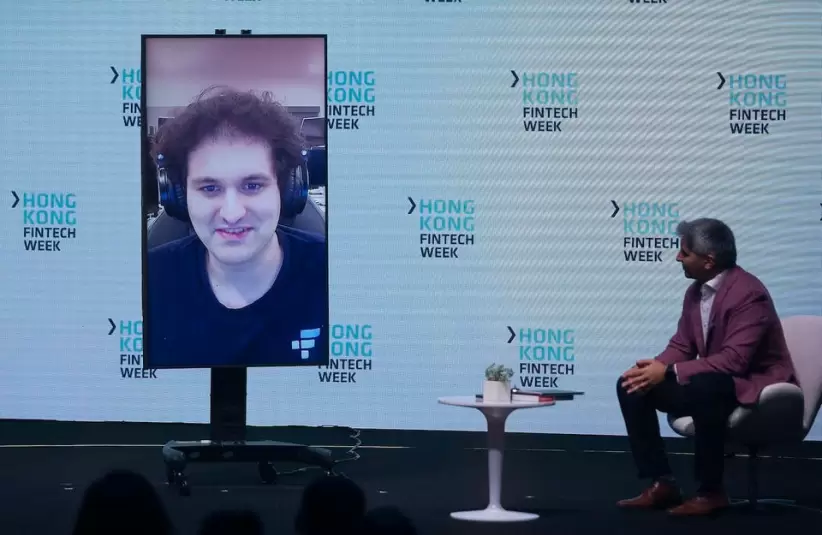

Tal vez lo más inexplicable de la gran falta de diligencia era que Bankman-Fried no se avergonzaba de lo que estaba haciendo. En una entrevista de abril con Matt Levine de Bloomberg, se le pidió a Bankman-Fried, que entonces valía 20.000 millones de dólares y era " la persona de 29 años más rica del mundo ", que explicara el concepto de agricultura de rendimiento : una estrategia para obtener ganancias extraordinarias que Bankman-Fried había según se informa, dominó en su empresa comercial local, Alameda Research. En su respuesta, describió caóticamente cómo los rendimientos de las criptomonedas podrían extraerse de una caja negra metafórica que "literalmente no hace nada".

Eso debería decirte todo lo que necesitas saber. Si no es así, considere la respuesta de Levine: “Me considero una persona bastante cínica. Y eso fue mucho más cínico que cómo hubiera descrito la agricultura. Estás como, bueno, estoy en el negocio Ponzi y es bastante bueno”.

Bankman-Fried no estuvo en desacuerdo, y no importó. De hecho, casi parecía pensar que no había problema con lo que estaba haciendo mientras el dinero siguiera fluyendo. "Esta es una caja bastante genial, ¿verdad?" Le dijo a Levine. “Esta es una caja valiosa como lo demuestra todo el dinero que aparentemente la gente decidió que debería estar en la caja. ¿Y quiénes somos nosotros para decir que están equivocados en eso? Como, ya sabes, esto es, quiero decir, las cajas pueden ser geniales”.

Este descaro también se extendió a las operaciones internas de FTX. “Si tuvieras una buena idea, diría, 'Aquí tienes US$ 5 millones'. Pero no es en dólares, es en FTT”, dijo un ex empleado de FTX. “Utilizó dinero que no existe para comprar cosas. Es horrible”.

Pero a medida que el cuento de hadas de Bankman-Fried se volvía más fantástico, su empresa comercial seguía haciendo apuestas cada vez más arriesgadas. Luego, en junio, Alameda se encontró en un aprieto después de que el criptofondo de cobertura Three Arrows Capital se hundiera, sacudiendo a gran parte de la industria y llevando a la empresa a cubrir sus pérdidas con los activos de los clientes de FTX. Por esa época, FTX también anunció los rescates antes mencionados de BlockFi y Voyager.

En septiembre, FTX anunció una oferta de 1400 millones de dólares para comprar los activos de Voyager. Pero detrás de la considerable cifra había un pago en efectivo mucho menor: aproximadamente $ 50 millones. (La mayor parte del valor se centró en las tenencias criptográficas de Voyager). Algunos miembros del personal de Voyager se sintieron decepcionados por la oferta, pensando que el pago en efectivo era demasiado bajo, dijo un empleado de Voyager a Forbes .

El viernes, el director ejecutivo de Voyager, Steve Ehrlich, celebró una asamblea pública en la que discutió el tuit de FTX que anunciaba la bancarrota y le dijo al personal que la compañía estaba reabriendo el proceso de licitación, dijo el empleado. "Siento que esquivamos una bala", dijo el empleado. "Si ese trato se hubiera concretado, entonces los clientes de Voyager probablemente habrían recibido el 0% de sus fondos dada la situación actual de FTX".

También había otra empresa financiera en problemas a la que FTX estaba emitiendo salvavidas: Alameda, que se enfrentaba a la insolvencia, según personas familiarizadas con el asunto. En septiembre, unas pocas semanas antes de que FTX implosionara esta semana, se transfirieron tokens por un valor de más de US$ 4 mil millones del intercambio a una billetera digital en un solo día, solo para ser enviados de regreso al intercambio horas después, un movimiento que inquietó a algunos cripto. -observadores.

“Aviso: rotación de algunas billeteras FTX hoy (en su mayoría sin circulación); hacemos esto periódicamente”, tuiteó el fundador y director ejecutivo de FTX, Sam Bankman-Fried , sobre la transferencia. "Puede que vengan algunos más, no tendrá ningún efecto".

Pero la afirmación de Bankman-Fried tergiversó groseramente lo que estaba sucediendo. La transferencia estuvo lejos de ser una rotación “periódica” de billeteras; fue la mayor transferencia de tokens en el intercambio de la historia, según el análisis de blockchain realizado por Coin Metrics. Y la billetera receptora no estaba controlada por FTX, sino por Alameda. “Las dos cosas que dijo en ese tuit”, dijo Lucas Nuzzi, jefe de investigación y desarrollo de Coin Metrics, “fueron mentiras”.

La mayoría de las apuestas arriesgadas en Alameda supuestamente fueron impulsadas por los depósitos de los clientes de FTX, que según los informes, sus ejecutivos, incluidos Bankman-Fried y Ellison, admitieron conocer. "El problema original era tratar de tener las dos cosas", dijo un ex empleado de Alameda a Forbes , "pensar que podía ejecutar FTX correctamente y ejecutar Alameda correctamente, y confiar en usted mismo para poseerlos correctamente".

“No sé qué emoción es más fuerte: mi ira absoluta hacia Sam (¿y otros?) por causar tanto daño a tanta gente, o mi tristeza y autodesprecio por caer en este engaño”.

Fos antiguos admiradores de Bankman-Fried ahora cuentan con esta nueva imagen menos brillante. Pero algunos se han dado cuenta, en retrospectiva, de que nunca cuadraba. “Sam se esconde detrás del altruismo”, dijo un ex empleado de FTX, afirmando que la personalidad benévola del CEO era un espejismo cuidadosamente calculado. “Es muy consciente de la fachada que pone”.

Otros simplemente se han dado por vencidos y han admitido que no saben lo que está pasando. Una pregunta que queda es qué pasará con las empresas caritativas de Bankman-Fried. El jueves, citando la falta de claridad sobre la "legitimidad e integridad de las operaciones comerciales" que respaldan su trabajo, todo el equipo de FTX Future Fund renunció públicamente . El colectivo filantrópico, que afirma haber emitido decenas de subvenciones, fue financiado en gran parte por Bankman-Fried, Caroline Ellison, Gary Wang y Nishad Singh.

En octubre, de manera algo portentosa, Bankman-Fried también revocó una promesa de donar mil millones de dólares a causas políticas para 2024, simplemente reduciendo la promesa a una "cita tonta".

William MacAskill, quien cofundó el Centro para el Altruismo Efectivo donde Bankman-Fried se desempeñó brevemente como director antes de lanzar Alameda Research y que luego respaldó financieramente, expresó sus propios sentimientos sobre el colapso de FTX en un hilo de Twitter el viernes. “Si hubo engaño y malversación de fondos, estoy indignado”, escribió. “Y no sé qué emoción es más fuerte: mi ira total hacia Sam (¿y otros?) por causar tanto daño a tanta gente, o mi tristeza y autodesprecio por caer en este engaño”.

El viernes, Bankman-Fried renunció como CEO de FTX, y la compañía, junto con FTX.US y Alameda Research, se declararon en bancarrota del Capítulo 11 en Delaware. Los documentos judiciales muestran que el jueves, el mismo día, Bankman-Fried tuiteó que “¡LOS USUARIOS DE FTX ESTÁN BIEN!” también firmó un documento declarando que más de 130 entidades afiliadas, incluida FTX.US, solicitarían la quiebra.

Los archivos de Alameda Research y West Realm Shires Services (FTX.US) revelaron cada uno más de 100,000 acreedores y pasivos que van desde $ 10 mil millones a $ 50 mil millones. Más preocupante: un informe de Reuters publicado el sábado sugiere que se desconoce el paradero de al menos mil millones de dólares transferidos de FTX a Alameda. FTX ahora está representado por John J. Ray III, el abogado con sede en Chicago que supervisó la liquidación de Enron y asumió el cargo de director ejecutivo el viernes.

Los problemas continuaron después del horario comercial del viernes cuando los clientes alarmados comenzaron a hablar en las redes sociales de que la criptomoneda estaba desapareciendo de sus billeteras FTX y FTX.US. Para la medianoche en la costa oeste, al menos $ 400 millones en criptomonedas habían sido drenados sospechosamente del intercambio por parte de desconocidos, lo que llevó a los administradores del canal Telegram de FTX a advertir: “FTX ha sido pirateado. Las aplicaciones FTX son malware. Borra los." Desde entonces, el asesor general de FTX.US, Ryne Miller, ha aclarado que algunos de esos activos fueron trasladados por la empresa a un almacenamiento en frío como parte de su proceso de quiebra, pero los actores detrás de los otros fondos desaparecidos siguen prófugos.

A principios de esta semana, mientras su imperio se derrumbaba a su alrededor, Bankman-Fried tuiteó: “Todo está bien. FTX está bien”. Unos días después, ese tweet también desapareció.