Hace más de una década, los fondos cerrados (CEF) me ayudaron a alcanzar la independencia financiera. Desde entonces, vi a cientos de personas utilizarlos para conseguirla. Estoy seguro de que estos fondos poco apreciados, que ofrecen dividendos superiores al 8%, pueden ayudarle a hacer lo mismo.

En el momento de escribir estas líneas, los CEF con los que trata mi servicio CEF Insider rinden una media del 8,3%. Pero como el mercado de CEFs es pequeño y está fuera del radar de la mayoría de la gente, muchos no saben qué buscar en estos fondos de alto rendimiento, si es que los conocen.

Hoy vamos a cambiar eso analizando un par de errores comunes que la gente comete al elegir CEFs, y cómo estos errores pueden llevarles a perderse fondos con rendimientos superiores al 8% que ofrecen retribuciones sostenibles y un fuerte potencial de ganancias.

Error CEF N º 1: Juzgar CEFs sólo por el precio

El mayor error que vi cometer a la gente es en realidad un poco tonto cuando te parás a pensarlo. Están mirando los gráficos de rendimiento equivocados.

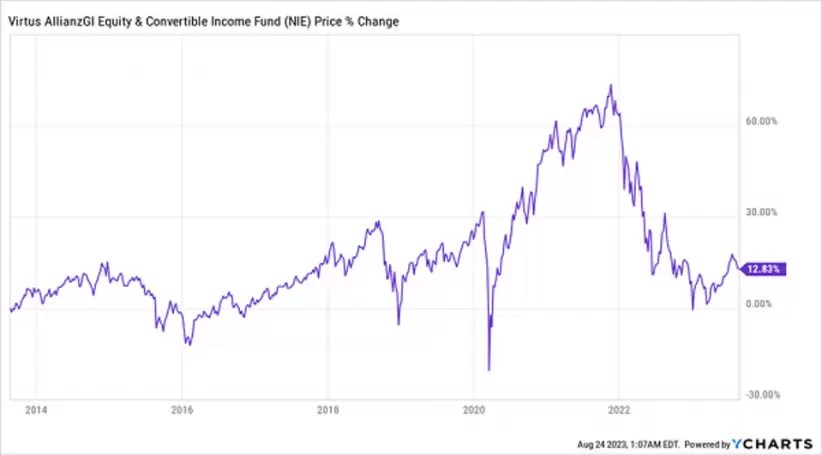

Según esto, la rentabilidad del Virtus Equity & Convertible Income Fund (NIE) es bastante poco inspiradora. Una ganancia del 12% en una década es algo propio de una cuenta de ahorros, aunque se supone que se trata de un fondo de acciones y bonos convertibles que aumentan mucho más los ingresos.

La cuestión es que este gráfico sólo se centra en las ganancias de los precios. Es el tipo de gráfico que se ve en Google Finance o Yahoo Finance; es el tipo de gráfico que utilizan los corredores de bolsa y en el que se basan las grandes publicaciones financieras.

También es sólo una parte de la historia, en el mejor de los casos.

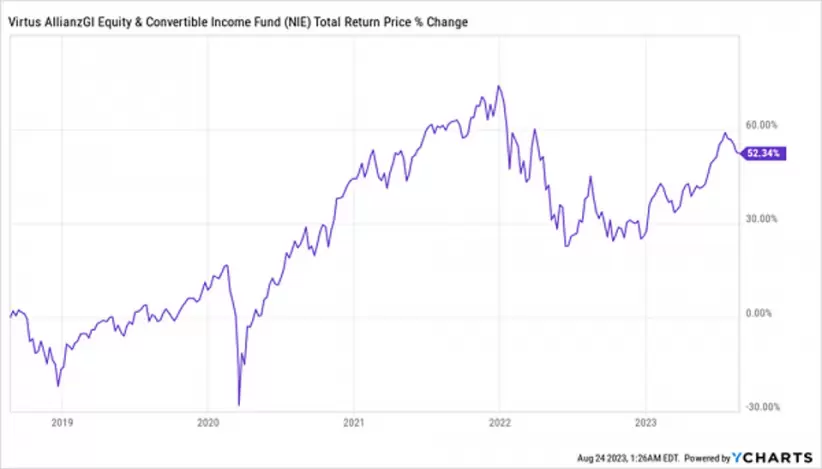

Aquí vemos la variación del precio de NIE en la última década junto con el precio de rentabilidad total. Este es el beneficio total acumulado que recibieron los accionistas de NIE durante este periodo, incluidos los dividendos, que los gráficos de precios ignoran. Así es, ¡todos los gráficos en los que se basa la mayoría de la gente se olvidan de los ingresos! Si nos fijamos sólo en el gráfico de precios de cualquier inversión que pague dividendos, sólo nos dará una parte de la imagen.

Esto puede suponer una gran diferencia con CEFs como NIE, que rinde un 9,6%. Es incluso un factor de cambio con el S&P 500, que ahora sólo rinde en torno al 1,4%.

El dato en el que todo el mundo se centra es el 165,9% de rentabilidad de los precios a lo largo de una década, pero el S&P 500 ofreció en realidad un 219,4% de rentabilidad total (incluidos los dividendos).

La diferencia con los CEF es tan grande debido a sus elevados dividendos. Volviendo a NIE, este fondo híbrido de deuda/acciones con un rendimiento del 9,6% ofreció una rentabilidad anualizada del 10,3%, la mayor parte en forma de dividendos. Pero buscalo en Yahoo Finanzas (o en cualquier otra plataforma popular de búsqueda de acciones) y verá esto:

Esto es muy diferente de la rentabilidad anualizada real de NIE del 8,9% durante ese periodo de cinco años, si añadimos los dividendos:

Si añadimos los pagos, obtenemos un rendimiento mucho mejor. Pero esto no gusta a todo el mundo, ya que NIE obtuvo un rendimiento inferior al S&P 500 durante ese periodo. Lo que me lleva a:

Error CEF nº 2: Comparar los CEF con el índice de referencia equivocado

Esta es una crítica común a los CEF: ¡no baten al índice! Lástima que a menudo sea errónea.

La cartera de NIE se compone aproximadamente de un 56% de bonos convertibles y un 40% de bonos de alto rendimiento, por lo que no es un fondo de acciones. Aunque sus bonos convertibles tienen características similares a la renta variable, y NIE posee acciones en algunas empresas (en gran parte como resultado del cambio de sus bonos convertibles a acciones), compararlo con el S&P 500 no tiene sentido.

Esto no es ningún secreto; lo que ocurre es que la mayoría de la gente no lee la letra pequeña. El índice de referencia compuesto de NIE "consiste en un 40% del ICE BofA U.S. Convertibles Index [que representa las acciones convertibles], un 45% del ICE BofA U.S. High Yield BB-B Constrained Index [que representa los bonos de alto rendimiento] y un 15% del Credit Suisse Leveraged Loan Index". Esto es algo que NIE divulga en sus presentaciones ante la SEC con regularidad (estoy tomando esto del Formulario N-CSR de NIE, presentado ante la SEC el 11 de octubre de 2022, en la página 5, pero divulgan esto anualmente).

Una comparación más justa sería comparar NIE con ETF que siguen índices como estos, como iShares Convertible Bond ETF (ICVT), SPDR Bloomberg High Yield Bond ETF (JNK) e Invesco Senior Loan ETF (BKLN). Ponderá los rendimientos de estos a largo plazo, y si NIE lo hizo mejor, es un ganador.

NIE es un superventas, ya que ofrece exposición a los ingresos de los bonos convertibles y corporativos y diversificación al margen de las acciones. Además, su descuento sobre el valor neto de los activos (NAV, o el valor de las participaciones en su cartera) es del 10,1%, por lo que estamos comprando la cartera de NIE por sólo 90 céntimos de dólar, lo que está muy bien para nosotros, pero no tiene sentido para un fondo que funcionó tan bien como éste.

Cuando los inversores se den cuenta, el descuento de NIE desaparecerá. Pero queremos comprar antes para poder obtener su gran flujo de ingresos (mayor que los rendimientos de todos los ETFs anteriores, por cierto). El atractivo de NIE no termina ahí: esa rentabilidad por dividendo del 9,8% fue creciendo. También tiene un historial de pago de grandes dividendos especiales.

Ahora que hablamos de los errores que hay que evitar al comprar un CEF, en el artículo de Perspectiva Contraria del próximo lunes voy a profundizar en tres cosas en las que hay que fijarse al comprar un CEF.

*Con información de Forbes US