Quedate conmigo para conocer algunas ideas sobre dividendos del "siguiente nivel". Ahora mismo tenemos una oportunidad potencial de comprar cinco empresas que pagan dividendos con una rentabilidad de hasta el 14,9% mientras la economía entra en recesión.

Esperá, ¿qué? ¿Por qué querríamos comprar acciones cuando la economía estadounidense se ralentiza?

Bueno, no queremos poseer ningún gran nombre. Vamos a pasar de NVIDIA Corp (NVDA), la niña mimada de la inteligencia artificial, que está por las nubes. Danos REIT (fondos de inversión inmobiliaria) baratos porque es probable que suban a medida que bajen las tasas de EE.UU.

Sí, eso es lo que ocurre en una recesión. Los inversores se refugian en la renta fija. Las tasas de interés bajan, y los REIT - que tienden a moverse en sentido contrario a las tasas - suben. Estos propietarios ya se están levantando de la lona tras dos años difíciles en los que las tasas subieron sin cesar. Fue un noviembre para recordar para el sector, con el índice de referencia del sector subiendo un 8,1%:

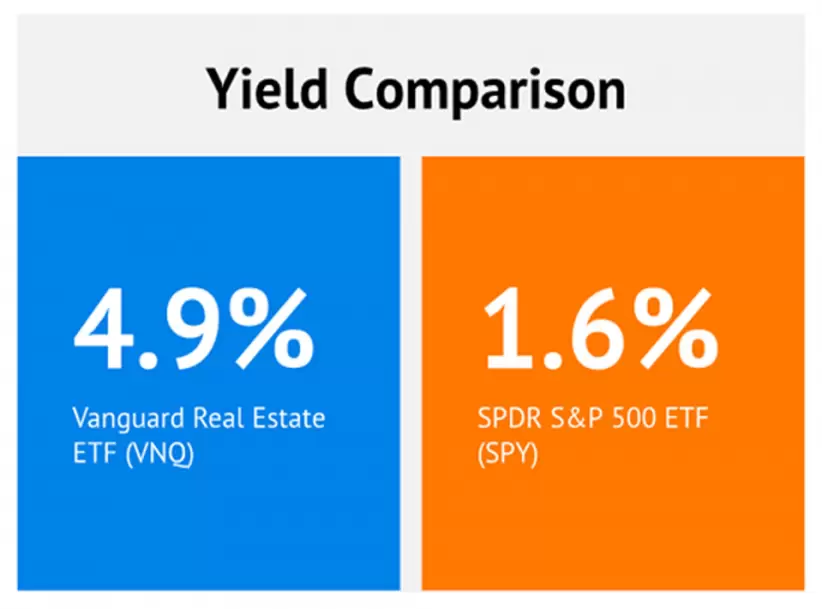

Hace un par de meses anuncié un rally de los REIT y, bueno, llegó antes de lo previsto y con toda su fuerza. Sin embargo, estos valores no están caros ni mucho menos gracias a un mercado bajista de dos años. De hecho, pagan mucho más que la media bursátil:

Pero tené cuidado. El balde está lleno de propietarios que van a tener problemas para cobrar el alquiler en una recesión. Queremos evitar a los vendedores ambulantes de espacio de oficinas y a los propietarios minoristas.

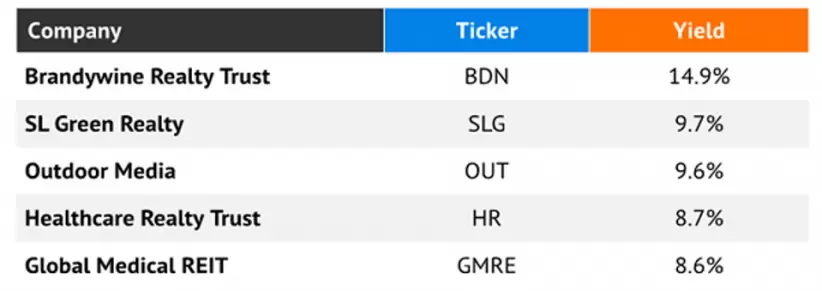

Elijamos un paquete de cinco REIT que pagan hoy un estupendo 10,3%. Incluso después de su buen noviembre, estos dividendos siguen siendo generosos:

Outfront Media (OUT, rendimiento del 9,6%) es una de las empresas inmobiliarias más especializadas que se pueden encontrar: se dedica a los anuncios.

Más concretamente, se dedica a los lugares donde los anunciantes quieren colocar sus anuncios. Es decir, vallas publicitarias, estaciones de tránsito y vehículos, y "activos móviles", o sea, campañas publicitarias móviles vinculadas, por ejemplo, a la visita de un cliente a una tienda o a su presencia en una zona específica.

Outfront, al igual que otros REIT, se vio perjudicada por la subida de las tasas de interés, pero su dolor es algo más elevado debido a la debilidad del tránsito. En concreto, después de la crisis, el número de usuarios de sistemas de subte como la MTA y la WMATA se recuperó un poco, pero aún está lejos de las cifras anteriores a la crisis. La recuperación continuada, incluidas las políticas de vuelta a la oficina, debería ayudar a OUT de forma lenta pero segura.

Hasta entonces, sigue muy deprimida. Incluso con el reciente rebote de las acciones, Outfront cotiza a sólo 7 veces las estimaciones de fondos de operaciones ajustados (AFFO), y rinde cerca del 10%. Es un dividendo bastante seguro, de sólo el 72% de los AFFO.

A pesar del margen de crecimiento del pago, es difícil saber si la distribución aumentará en un futuro próximo. La dirección de OUT suspendió su dividendo trimestral de 38 céntimos por acción en medio de COVID, luego lo devolvió a sólo 10 céntimos en 2021 antes de triplicarlo a 30 céntimos a principios de 2022. El dividendo se mantuvo estable desde entonces.

SL Green Realty (SLG, rentabilidad del 9,7%) se presenta como "el mayor arrendador de oficinas de Nueva York". Tiene intereses en 59 edificios que suman 32,5 millones de pies cuadrados, incluidos 28,8 millones de pies cuadrados de edificios de Manhattan. El negocio es mayoritariamente de oficinas, con un 92% de los ingresos netos de explotación (NOI), aunque también está presente en el sector minorista y residencial.

SLG no es sólo una empresa de alto rendimiento, sino que obtiene rendimientos mensuales, una práctica que inició en 2020. Lo que no hizo en 2020 fue recortar su dividendo como muchos otros REIT minoristas.

Lamentablemente, parece que SL Green llegó tarde al juego. Recortó su pago en aproximadamente un 13% a finales de 2022, y aunque eso realmente proporcionó un viento de cola, ya que SLG recortó el dividendo para mejorar la liquidez y pagar más deuda, ese viento de cola fue breve.

SLG se recuperó un poco en medio de medidas más agresivas por parte de las empresas estadounidenses para arrastrar a sus empleados de vuelta a la oficina. Pero, fundamentalmente, sigue quedándose corta: la empresa anunció recientemente que probablemente no alcanzará el objetivo de ocupación superior al 92% que se fijó para 2023 el año pasado.

Si hay un lado positivo en SL Green en este momento, es su propuesta de valor. Las acciones rinden casi un 10% a los niveles actuales, y se negocian a menos de 6 veces las estimaciones de FFO para el próximo año.

Brandywine Realty Trust (BDN, rendimiento del 14,9%), que tiene una extraña huella geográfica que incluye Filadelfia, el área metropolitana de Washington, D.C., y Austin, Texas, también opera en edificios de oficinas, pero eso supone menos de una cuarta parte de su cartera de propiedades. El sector residencial hace la mayor parte, con un 42%, seguido del sector de ciencias de la vida, con un 27%; el 9% restante se reparte entre otros tipos de inmuebles.

Brandywine recibe muy poco cariño por parte de los analistas; a principios de este año, la resalté como una de las acciones más odiadas de Wall Street, y desde entonces los profesionales sólo se entusiasmaron ligeramente con ella. Es cierto que las tasas de interés fueron un golpe fuerte, pero también lo fue el descenso de la ocupación. Probablemente tampoco mejore mucho en 2024, con estimaciones por debajo de las previsiones para 2023.

BDN estuvo entre los peores REIT de 2023, perdiendo aproximadamente un tercio de su valor. Un recorte de dividendos un tanto inesperado no ayudó a mejorar las cosas. Aunque la cobertura del pago de Brandywine era claramente ajustada, la dirección estaba convencida a principios de este año de que podría seguir financiando su dividendo a los niveles actuales, una postura que abandonaron en septiembre cuando recortaron la distribución en un 21% para apuntalar la liquidez.

Si hay alguna razón para que nos guste Brandywine ahora (además de la esperanza de que las tasas de interés se mantengan estables a la baja), es su valoración baratísima. BDN no sólo sigue rindiendo un 15% incluso después de su reducción de pagos, sino que cotiza a menos de 4 veces las estimaciones de FFO para el próximo año.

Healthcare Realty Trust (HR, 8,7% de rentabilidad) posee y explota edificios de asistencia médica ambulatoria, situados normalmente alrededor de los campus de los hospitales. Posee más de 700 propiedades que suman más de 40 millones de pies cuadrados, la mayoría de los cuales se concentran en 15 mercados en crecimiento, mucho más grandes de lo que solían ser, en virtud de su fusión recientemente cerrada con Healthcare Trust of America.

Se podría pensar que las oficinas médicas serían un negocio saludable, pero HR es uno de los pocos REIT que fue destrozado por COVID y siguió sangrando desde entonces.

Los problemas de HR son múltiples. Más allá de sus propias dificultades con el aumento de las tasas de interés, COVID deprimió los procedimientos electivos y no de emergencia, que son fundamentales para los inquilinos de Healthcare Realty. Además, muy pocos (es decir, el 6%) de los contratos de arrendamiento de HR tienen escaladores basados en la inflación, lo que limitó gravemente la capacidad del REIT para hacer frente a la escalada de los precios al consumo.

Healthcare Realty prevé un aumento significativo de la ocupación (del 85,1% actual al 87% en el segundo semestre de 24 meses). Pero probablemente podría encontrar mejores oportunidades de recuperación a las que esperar. Aunque HR ofrece una deliciosa rentabilidad de casi el 9%, acá no se está obteniendo un valor espectacular: las acciones cotizan aproximadamente a 11 veces las estimaciones de AFFO para el próximo año.

Global Medical REIT (GMRE, 8,6% de rentabilidad) es propietario de oficinas médicas fuera del campus e instalaciones médicas para pacientes hospitalizados. Actualmente posee 185 edificios que representan 4,7 millones de pies cuadrados alquilables a 268 arrendatarios.

Aunque GMRE se comportó mucho mejor que HR desde principios de 2020 -la primera está más o menos en equilibrio y a la par con el sector, mientras que la segunda perdió casi la mitad de su valor-, lo hizo en forma de montaña rusa. Tocó fondo a finales de 2022, cuando uno de sus inquilinos, Pipeline Health System, se acogió al Capítulo 11 de la Ley de Quiebras.

Se recuperó ligeramente desde entonces, pero me animan más algunos de los movimientos que hizo desde entonces. Por un lado, aseguró gran parte de su financiación a tasas de interés de aproximadamente el 4% durante años. También logró desprenderse de propiedades a tasas de capitalización sorprendentemente bajas dado el actual entorno de tasas.

Las acciones aún tienen algo de valor, a unas 10 veces el AFFO. Acá tiene, sin embargo, una bandera roja digna de mención: la cobertura de dividendos. Su dividendo de 21 céntimos por acción es algo superior a las previsiones de AFFO para 2023. Esta presión debería aliviarse: se espera que GMRE aumente sus beneficios antes de impuestos en cada uno de los dos próximos años. Pero cualquier obstáculo a su caso de crecimiento podría poner su dividendo directamente en el punto de mira de los escépticos.

*Con información de Forbes US